POS 行业仍然保持较高增速。根据央行发布的《2011年支付体系运行报告》, 截至2011年底,联网POS 机数量为482.65万台,当年新增149.25万台, 与2010年全年新增量92.57万台相比,同比增速61.23%。每台POS 机对应银行卡数量672张,2005年欧盟每台POS 机对应银行卡数量仅94张, 从这个比例看,我国POS 机行业仍然有6倍空间。

银联新一轮招标基本保障公司今年高增长,商业银行、海外市场和电子商务带来潜在弹性空间。2011年公司来自银联的收入增长77.78%,公司在2011年底的招标中再次入围,预计今年来自银联体系的收入增长在50%以上。二季度起中行和建行的招标将陆续启动,预计总的招标量在40万台以上,公司入围其中至少一家是大概率事件。仅这两块市场加上公司传统的第三方支付市场即可保证公司今年30%以上的增速。潜在的弹性空间有:海外市场方面,去年由于产品测试认证未完成尚未形成收入,今年有望在下半年开始产生收入。同时随着第三方支付牌照的放开和电商的兴起,电商COD(货到付款)体系迎来大发展的机遇,如支付宝今年在POS 终端的投资预计金额达到近1亿元,京东也计划采购3000台以上的移动POS 机,公司作为POS 行业龙头之一,较有希望在电商POS 市场取得一定市场份额。

预计毛利率略有下降,费用率仍维持高位。由于银联新一轮的招标价格下降以及毛利率较低的电话POS 机比重提高,预计公司整体毛利率会略有下降, 但如果能够在单价较高的商业银行、电商和海外市场取得突破,可能会改善整体毛利率表现。同时考虑到2012年需要拓展较多新市场,南京和苏州基地的投产也会提升管理费用,预计今明两年销售费用和管理费用将仍然维持在较高水平。

财务与估值

考虑到公司近几年销售费用和管理费用的增速将仍然维持在高位,我们下调公司2012-2014年每股收益分别为0.88、1.20、1.58元,给予2012年26倍PE,对应目标价22.88元,维持公司“买入”评级。

新国都:POS行业继续保持高增长,公司存在一定低估

发布日期:2012-04-16 中国POS机网

图文推荐

同类资讯

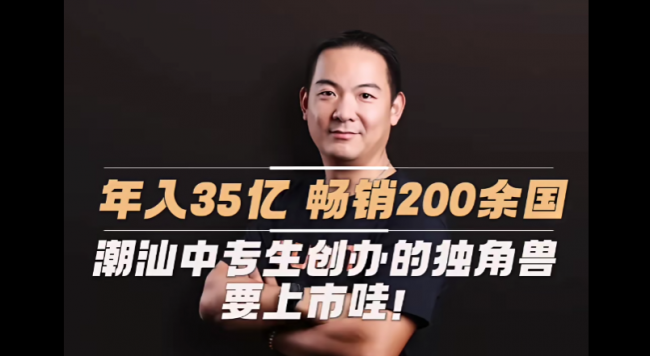

- 科脉:26 年深耕,铸就新零售数智服务领航者

- 食堂阿姨又“手抖”?自助称重计价终端让你实现

- 乐满园游乐园票务系统,乐满园会员管理系统,乐

- 乐满园主题乐园票务系统,乐满园游乐场刷卡机

- SUNMI与CEGID强强联合,以“认证硬件+云驱动软

- AI智能收货称:构建食堂阳光采购体系,赋能精准

- 中科英泰与英特尔共推创新自助解决方案

- 智慧文旅管控平台,文旅综合管理平台,全域旅游

- 盈客荟A52称重收银AI识别一体秤

- 智慧文旅综合管控平台,智慧景区一机控管理平台

- 智慧景区一体化管控平台升级改造方案,大数据系

- 英文版消费机系统,英文版收费机,英文版刷卡机

- 英文版收银机,英文版会员卡系统,英文版IC卡收

- 英文版消费机,会员卡消费机,出口版消费机,启